El mercado petrolero se está moviendo entre extremos. De un exceso inédito de oferta que llevó el precio del crudo a un valor negativo hace poco más de un mes, podría pasar en pocos años a una crisis de oferta y, consecuentemente, a precios muchos más altos que los actuales.

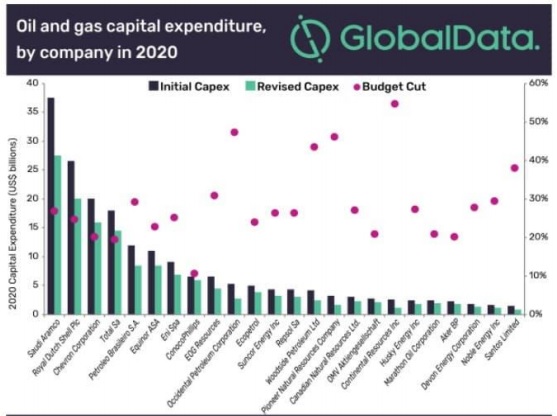

El colapso del precio ha provocado una ola de enormes recortes de las inversiones en exploración y producción por parte de la mayoría de las compañías de petróleo y gas. Un análisis de la consultora Rystad Energy muestra que el gasto de capital global de las compañías probablemente disminuirá en US$ 100.000 millones este año, ubicándose en alrededor de US$ 450.000 millones, el valor más bajo en los últimos trece años, ya que las empresas están priorizando la liquidez para poder cumplir con el pago de dividendos a los accionistas.

En un escenario base donde los precios del petróleo promedien US$ 35 por barril durante este año, el desembolso de capital podría caer a US$ 380 mil millones en 2020 y a sólo US$ 300 mil millones en 2021. Sin embargo, estos grandes recortes no deben ocultar la historia completa sobre lo que estuvo sucediendo estos últimos años, ya que el capex global de exploración y producción ya era, antes de la crisis, significativamente más bajo que en los primeros años de la última década, cuando el barril de petróleo se ubicaba alrededor de los US$ 100.

Este valor posibilitó el boom del shale en EEUU, con un frenesí de perforaciones y aumento de producción sostenido por el endeudamiento casi ilimitado de las empresas en un mundo donde sobraba liquidez. Después de 2014, ante la baja del precio debido a la nueva oferta de la producción no convencional norteamericana, el mundo petrolero entró en una mentalidad de “Forever Low”, según las palabras del entonces CEO de Shell, Van Beurden que resumían el pensamiento de las grandes compañías.

Ante esta expectativa, comenzó un recorte importante de las inversiones a nivel global. El capex en todo el mundo cayó un 66% entre 2014 y 2016, unos 322.000 millones de dólares, y nunca se recuperó por completo. El capex global de E&P en 2019 fue aproximadamente de US$ 550.000 millones, muy por debajo de los US$ 880.000 millones registrados en 2014.

Aproximadamente el 60% del petróleo mundial proviene de sólo 25 yacimientos, principalmente de Arabia Saudita y Medio Oriente, con una edad promedio de 70 años y que ya experimentan una declinación del 6/7% anual.

¿Qué tan crítica es la falta de suficiente inversión de capital para determinar la oferta futura? En 2018, la Agencia Internacional de Energía (AIE) publicó un informe denominado el Escenario de Nuevas Políticas en el que intentaba responder a esta pregunta, antes de la impensada crisis del COVID-19. Según la AIE, el suministro de petróleo se reduciría en más de 45 millones de bpd si no se hiciera una inversión de capital en los yacimientos existentes o nuevos entre 2017-2025.

Incluso las inversiones continuas en los yacimientos existentes, pero sin la puesta en línea de nuevos yacimientos, también conocido como «disminución observada», aún conducirían a una disminución de cerca de 27,5 millones de bpd durante el período de análisis. Incluso suponiendo que la demanda mundial de petróleo caiga 10 millones de bpd, a 90 millones de bpd, en la era posterior a COVID-19 todavía dejaría una enorme brecha oferta-demanda de 17,5 mbd.

Esto sugiere que la producción podría verse afectada si el capex global se mantiene en los niveles actuales durante otros 2-3 años. En el informe de la AIE, el shale de EEUU estaba destinado a cerrar alrededor de un tercio de la brecha entre la oferta y la demanda al proporcionar 11 millones de bpd de petróleo crudo, condensados y NGL. Sin embargo, la industria del shale ya ha anunciado recortes de capex del 30% y podría ver una caída de producción de 2 millones de bpden 2020. La mayoría de los productores en Permian y Eagle Ford necesitan US$ 46 por barril en promedio para perforar nuevos pozos y US$ 51 en Bakken. Si los precios actuales del petróleo se convierten en la nueva norma, las inversiones petroleras definitivamente seguirán siendo más bajas que los la AIE considera son necesarias. En este contexto, es cuestión de tiempo para que comencemos a ver una grave crisis de oferta, y el “Forever Low” será cosa del pasado.